Depuis plusieurs années, les ETF ont le vent en poupe. Ces fonds indiciels, aussi nommés trackers, sont de plus en plus populaires auprès des investisseurs, pour de bonnes raisons : ils sont pratiques, flexibles, permettent d’investir sur une multitude d’actifs partout dans le monde, et cela de façon passive.

Dans ce guide, nous allons voir :

- Ce qu’est un ETF et comment ça marche

- Les avantages et les inconvénients des trackers

- Comment investir dans les ETF

- Quelques stratégies d’investissement

Plongeons-nous sans plus attendre dans l’univers captivant des fonds indiciels cotés en bourse.

ETF : définition et explication du fonctionnement

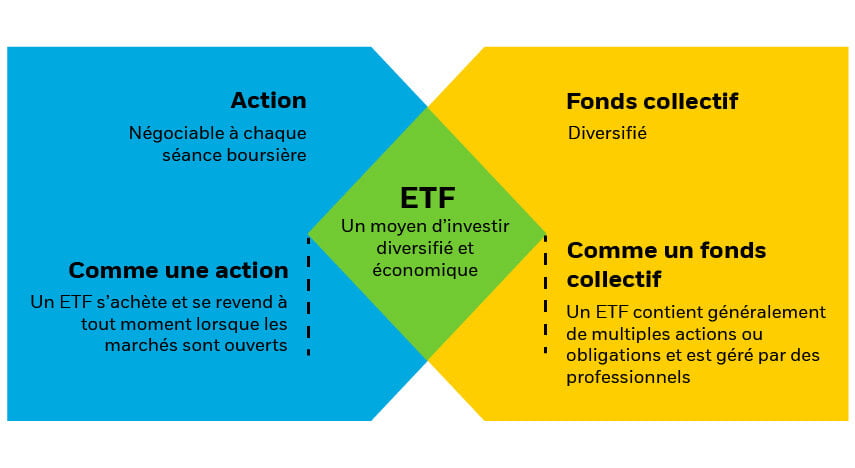

Un ETF, ou Exchange Traded Fund (fonds négocié en bourse – on peut aussi parler de tracker), est un type d’instrument financier qui regroupe plusieurs actifs, tels que des actions, des obligations; des matières premières ou même des crypto-monnaies, et qui se négocie sur une bourse, tout comme une action ordinaire.

L’objectif principal d’un ETF est de reproduire la performance d’un indice spécifique ou d’un panier d’actifs, comme par exemple le S&P 500 pour les actions américaines, ou le CAC 40 pour les actions françaises, permettant ainsi aux investisseurs d’obtenir une exposition diversifiée à un marché ou à un secteur sans avoir à acheter individuellement chaque actif sous-jacent.

Les ETF sont administrés par des sociétés de gestion. Celles-ci se chargent de créer le fonds, d’acheter et de maintenir les actifs qui le composent et de créer les parts d’ETF disponibles à l’achat pour les investisseurs. Lorsque vous achetez un ETF, vous détenez en réalité une part du fonds.

L’intérêt principal d’investir dans un ETF, c’est la simplicité avec laquelle n’importe quel investisseur peut s’exposer à un marché ou un secteur entier sans devoir acheter chaque actif sous-jacent individuellement, et sans devoir investir de gros montants.

Par exemple, vous pouvez simplement acheter une part de l’ETF Amundi CAC 40 pour investir dans la totalité de l’indice français, même pour un petit montant.

Les différents types d’ETF

Il existe plusieurs types de trackers cotés en bourse, avec un fonctionnement différent en fonction des actifs qui les composent.

ETF à réplication physique et à réplication synthétique

Un ETF à réplication physique, comme son nom l’indique, réplique le ou les actifs sous-jacents en achetant réellement ces actifs.

Dans un ETF à réplication synthétique, les actifs sous-jacents ne sont pas directement achetés par le gérant. Le tracker répliquera le prix des actifs sous-jacents à l’aide de contrats d’échange de performance (appelés swaps) établis auprès de banques.

L’avantage des ETF synthétiques, c’est la possibilité d’investir dans des actifs difficiles d’accès, comme certaines matières premières ou certains marchés émergents.

Acheter des ETF sur Trade Republic

Les ETF indiciels

Comme leur nom l’indique, ces trackers suivent le cours d’un indice boursier, comme par exemple le CAC 40, le S&P 500, le NASDAQ Composite ou tout autre indice d’actions

Les ETF de matières premières

Ces ETF ont pour objectif de reproduire le cours des matières premières comme le pétrole, l’or, les matières premières agricoles, l’énergie ou encore d’autres métaux précieux.

Les ETF sectoriels

Ces trackers sont différents de ceux précédemment mentionnés, car leur prix est dérivé d’actifs liés à un secteur en particulier. Ils sont donc moins objectifs et parfois plus volatiles que les ETF indiciels.

Par exemple, il existe des ETF sur le secteur pharmaceutique, les entreprises technologiques, l’intelligence artificielle ou encore les énergies renouvelables.

Les ETF immobiliers

Il est possible d’investir dans l’immobilier à partir d’un tracker.

En général, ces ETF contiennent des actions de sociétés dont l’activité consiste à acheter et gérer des biens immobiliers.

Ces biens peuvent être résidentiels ou commerciaux, et chaque tracker immobilier est basé sur un type spécifique d’investissement dans l’immobilier.

C’est une excellente façon de s’exposer au secteur sans devoir faire face aux inconvénients de l’achat direct de biens immobiliers (l’ETF s’achète en un clic, pas une maison ou un bureau).

Puis-je investir dans des ETF et recevoir des dividendes ?

Même en investissant dans un ETF au lieu d’acheter directement des actions, vous êtes éligible au versement de dividendes.

Si les entreprises composant l’ETF verse des dividendes, ceux-ci vous seront transférés de deux façons différentes :

L’ETF capitalisant

Dans un ETF capitalisant, le gestionnaire du fonds reçoit les dividendes distribués par les titres qui composent l’ETF et les utilise pour acheter de nouvelles actions.

Ainsi, votre dividende est automatiquement réinvesti dans le fonds.

L’ETF distribuant

Dans un ETF distribuant, le gestionnaire repasse les dividendes en espèces. Vous êtes donc libre d’utiliser le dividende comme bon vous semble.

Quel intérêt d’investir dans les ETF ? Avantages et inconvénients

Comme tout investissement en bourse, les ETF présentent à la fois des opportunités et des risques.

Les avantages

Commençons par les avantages liés à l’investissement dans un fonds indiciel coté en bourse.

La diversification

Il est possible de limiter le risque en investissant de façon très diversifiée par le biais des ETF.

Ces instruments peuvent contenir des centaines d’actifs différents, ce qui permet d’investir sur un secteur entier sans être exposé au risque lié à une entreprise en particulier.

Par exemple, si vous souhaitez investir dans les entreprises technologiques, un tracker vous permet de vous exposer au secteur entier. Dans le cas de faillite d’une des entreprises, l’impact sur votre investissement sera ainsi minime.

L’accès à différents marchés et secteurs

Un autre avantage majeur des ETF, c’est la possibilité pour les investisseurs particuliers d’accéder facilement à des marchés ou des actifs du monde entier, ce qui est bien plus complexe, voire impossible, en essayant d’acheter directement ces actifs (bourses internationales, matières premières à effet de levier, marchés émergents, etc.).

Vous pouvez ainsi sans problème investir dans des actions américaines (et internationales) et des produits difficilement accessibles autrement.

Liquidité et flexibilité

Comme nous l’avons vu plus haut, les ETF s’achètent et se vendent comme des actions. Il est donc très facile de composer un portefeuille diversifié et de se défaire de ses investissements.

Les coûts très faibles

Les sociétés de gestion d’ETF sont bien moins chères que les gérants de fonds d’investissement de type OPCVM.

Les frais associés à la détention d’ETF se situent autour de 0,2% en moyenne, mais peuvent être encore plus accessibles. Par exemple, les frais de l’ETF Invesco S&P 500 (l’indice phare américain) sont de seulement 0,05% par an.

Les inconvénients

Bien entendu, comme tout produit coté en bourse, les ETF comportent des risques.

Risque de marché

La valeur de votre investissement peut fluctuer en fonction des marchés globaux, des nouvelles du secteur dans lequel vous investissez ou tout autre évènement ayant un impact sur le prix des actifs du fonds.

Erreurs de suivi

Il est possible que la valeur de l’ETF s’écarte plus ou moins de la valeur des actifs sous-jacents. Cela est rare, mais dans le cas de grands mouvements sur le marché et de ventes en masse, votre investissement peut être exposé à des fluctuations plus importantes.

Risques de fermeture d’un ETF

Il est possible que votre ETF cesse d’exister, c’est le cas des ETF qui possèdent des encours très faibles.

Dans ce cas, le fonds sera liquidé et vous recevrez en espèces votre part de l’ETF basée sur la valeur des actifs sous-jacents.

Comment investir dans les ETF : tout ce qu’il faut savoir

Maintenant que nous avons bien défini ce qu’est un ETF et son fonctionnement, il est temps de passer à la pratique

Découvrez comment débuter facilement dans l’investissement en ETF.

Choisir son enveloppe fiscale

Votre enveloppe fiscale est le support sur lequel vous allez vous baser pour effectuer vos investissements.

Les principales enveloppes fiscales sont le PEA, l’assurance-vie et le compte titres ordinaire (CTO).

Le Plan d’épargne en actions (PEA)

Le PEA est l’un des supports les plus avantageux pour investir dans les ETF.

Il bénéficie d’avantages fiscaux lorsque vous le détenez pendant plus de 5 ans. En général, le PEA encourage l’investissement dans des actions européennes ou des fonds d’investissement qui investissent en majorité sur des actifs de l’Union Européenne.

Avec les ETF, il sera cependant possible d’investir à l’international au sein de votre PEA, notamment par le biais d’ETF synthétiques. C’est donc une astuce très intéressante pour investir globalement sans perdre d’avantages fiscaux.

Le compte-titres ordinaire

Le compte-titres ordinaire est le support le plus flexible pour investir en bourse. C’est le type de compte le plus utilisé par les courtiers en ligne modernes et celui sur lequel vous aurez accès au plus grand nombre de produits financiers, et surtout d’ETF.

Ouvrir un compte-titres sur Trade Republic

En contrepartie, il n’existe aucun avantage fiscal pour la détention d’un CTO : l’impôt sur le revenu et les prélèvements sociaux sont prélevés normalement.

L’assurance-vie

L’assurance-vie est un excellent support pour investir dans les ETF.

Grâce à elle, vous pouvez bénéficier d’avantages fiscaux à partir de 8 ans de détention du contrat. Il vous est possible de gérer seul votre contrat (gestion libre) en choisissant les actifs dans lesquels vous souhaitez investir, ou de choisir un gérant.

Choisir son broker : où acheter des ETF ?

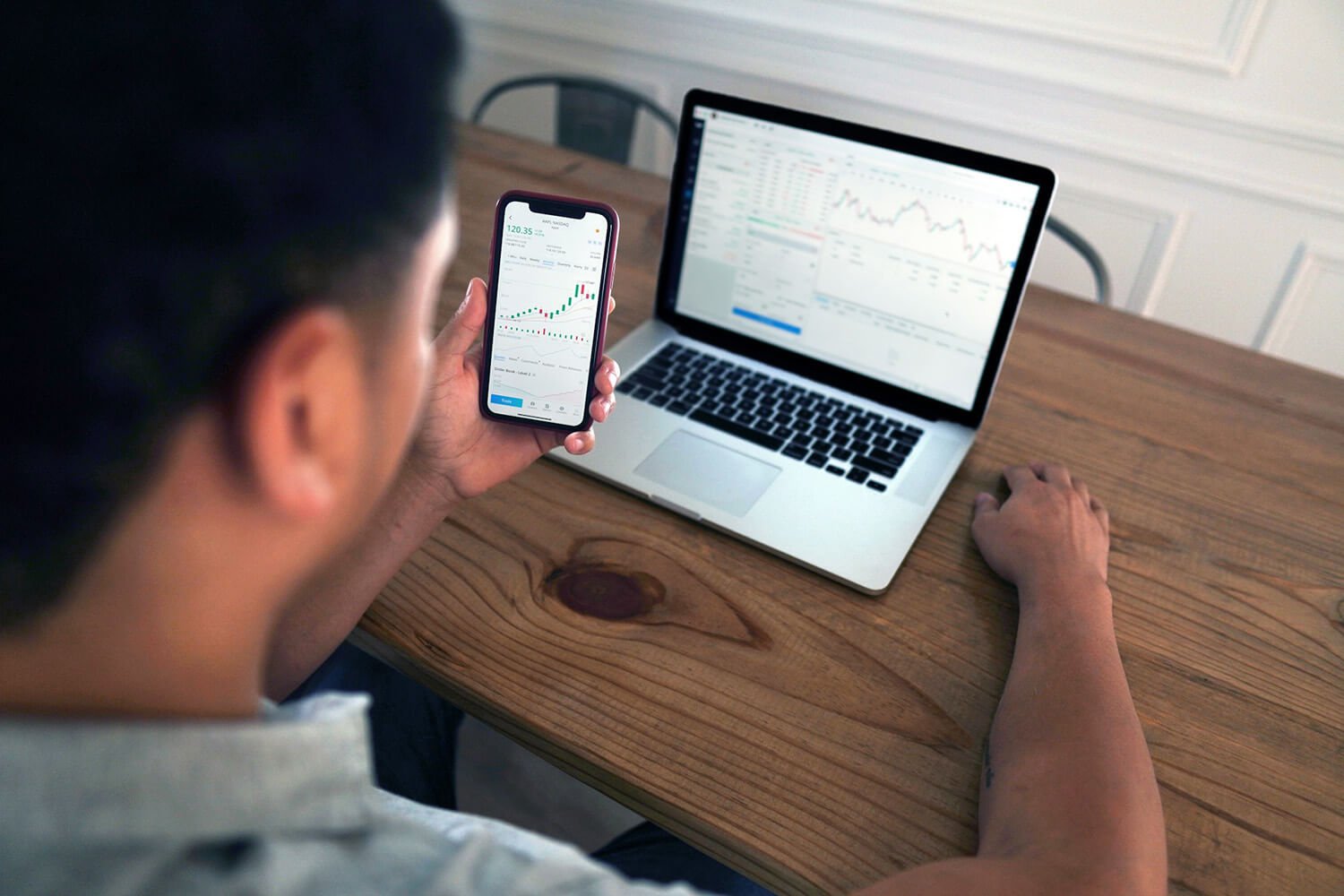

Comme avec les actions, l’investissement en ETF s’effectue par le biais d’un courtier en ligne, ou broker.

Avec la montée en popularité récente des ETF, les brokers proposent de plus en plus d’options d’investissement, avec des tarifs toujours plus compétitifs.

Voici les meilleures options actuelles pour investir dans un ETF en toute simplicité.

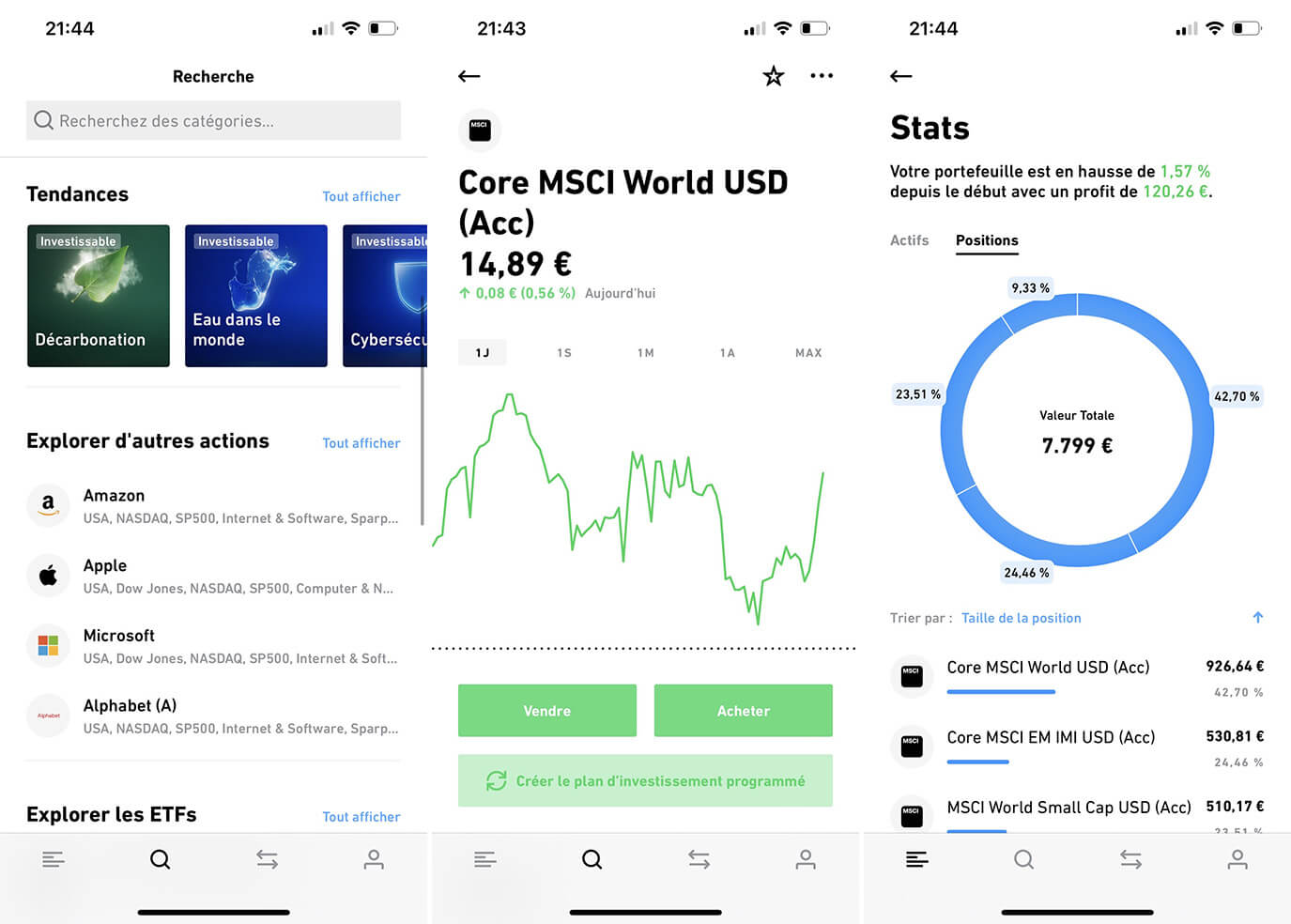

1. Trade Republic

Trade Republic est un néo-courtier qui permet à tout le monde d’investir en bourse de façon simple et peu coûteuse.

Ce broker propose des fonctionnalités innovantes pour les investisseurs particuliers : une plateforme d’investissements, un compte courant, et même une carte de paiement. Trade Republic est devenu très populaire en France grâce à son interface ultra-simple et intuitive permettant d’investir dans une multitude d’actifs en un clin d’œil.

Trade Republic offre accès à plus de 2000 ETF pour investir sur les marchés du monde entier.

L’avantage, c’est que les frais chez ce courtier sont parmi les plus bas du marché : Trade Republic facture seulement 1€ par transaction, et il est possible d’éviter ces frais en investissant par le biais de plans d’épargne.

Avec un plan d’épargne, vous décidez d’un montant hebdomadaire/mensuel à investir automatiquement et bénéficiez de frais gratuits sur ces achats.

2. XTB

XTB est l’une des plateformes de trading les plus populaires en Europe.

Il vous permet d’investir facilement en bourse sur pratiquement tous les types de produits financiers, des plus simples aux plus complexes.

Ce courtier propose lui aussi une gamme impressionnante d’ETF, avec plus de 360 ETF à frais réduits.

La plateforme de XTB est ultra complète et vous permet d’investir à l’aide d’outils performants, quel que soit votre niveau.

Cerise sur le gâteau, XTB offre la possibilité de faire fructifier ses liquidités non investies. En effet, il est possible de bénéficier d’intérêts pouvant atteindre 4,2% pour des devises libellées en euros.

Lisez notre avis XTB pour retrouver toutes les forces et les faiblesses de ce broker.

3. eToro

eToro est un autre courtier en bourse sérieux afin d’investir dans des ETF. eToro pratique des frais extrêmement bas sur l’achat et la vente de fonds indiciels, ce qui est une excellente nouvelle.

Le courtier compte plus de 30 millions d’utilisateurs dans le monde.

Quelles sont ses forces ? eToro propose tout d’abord un site et une application simples d’utilisation. Pour autant, vous allez retrouver toutes les fonctionnalités nécessaires afin d’investir et/ou trader.

Mieux encore, eToro innove avec son concept de trading social. En ouvrant un compte sur cette plateforme, vous allez pouvoir faire du copy trading et investir dans des portefeuilles intelligents (Smart Portfolios).

eToro a aussi l’avantage de permettre l’achat de fractions d’actions et l’investissement dans plus de 5000 actifs différents (actions, ETF, matières premières, crypto-monnaies, etc.).

eToro est une plateforme d'investissement multi-actifs. La valeur de vos investissements peut augmenter ou diminuer. Votre capital est à risque. Zéro commission signifie qu'aucun frais de courtage ne sera facturé lors de l'ouverture ou de la fermeture de la position et ne s'applique pas aux positions courtes ou à effet de levier. D'autres frais s'appliquent, y compris des frais de change sur les dépôts et retraits non libellés en USD.

Quels sont les coûts associés à l’investissement dans un ETF ?

Comme nous l’avons vu plus haut, les frais sont relativement réduits en comparaison aux fonds d’investissements traditionnels.

Lorsque vous achetez un ETF, plusieurs types de frais entrent en jeu :

- Les frais de courtage de votre broker : ces frais varient en fonction du courtier, et vous pouvez bénéficiez de tarifs très faibles, voire inexistants en choisissant un broker de qualité offrant des plans d’investissement ou d’autres types de promotions.

- Les frais de gestion de l’émetteur de l’ETF : ces frais sont situés entre 0,05% et 0,5% par an sur vos encours.

- Les éventuels frais de change : si l’ETF que vous souhaitez acheter est libellé dans une devise différente de celle de votre compte, votre courtier facturera éventuellement des frais de change.

Comment se constituer un portefeuille d’investissements ?

Bien que l’investissement en ETF permette d’investir de façon simple, rapide et relativement passive, il est tout de même nécessaire d’avoir un objectif et une idée de quels fonds acheter.

Voici un aperçu de quelques stratégies et particularités de l’investissement dans un ETF.

Investir sur un fonds indiciel de façon passive

Comme nous l’avons vu, l’intérêt d’un tracker est de pouvoir investir sur un indice entier en achetant qu’un seul actif.

Pour ceux qui investissent sur le long terme et ne souhaitent pas apporter de modifications au portefeuille, les ETF sont la solution parfaite.

Vous pouvez tout simplement acheter un ETF de l’indice qui vous intéresse, ne payer les frais de courtage qu’une seule fois et laisser votre investissement évoluer au fil des années.

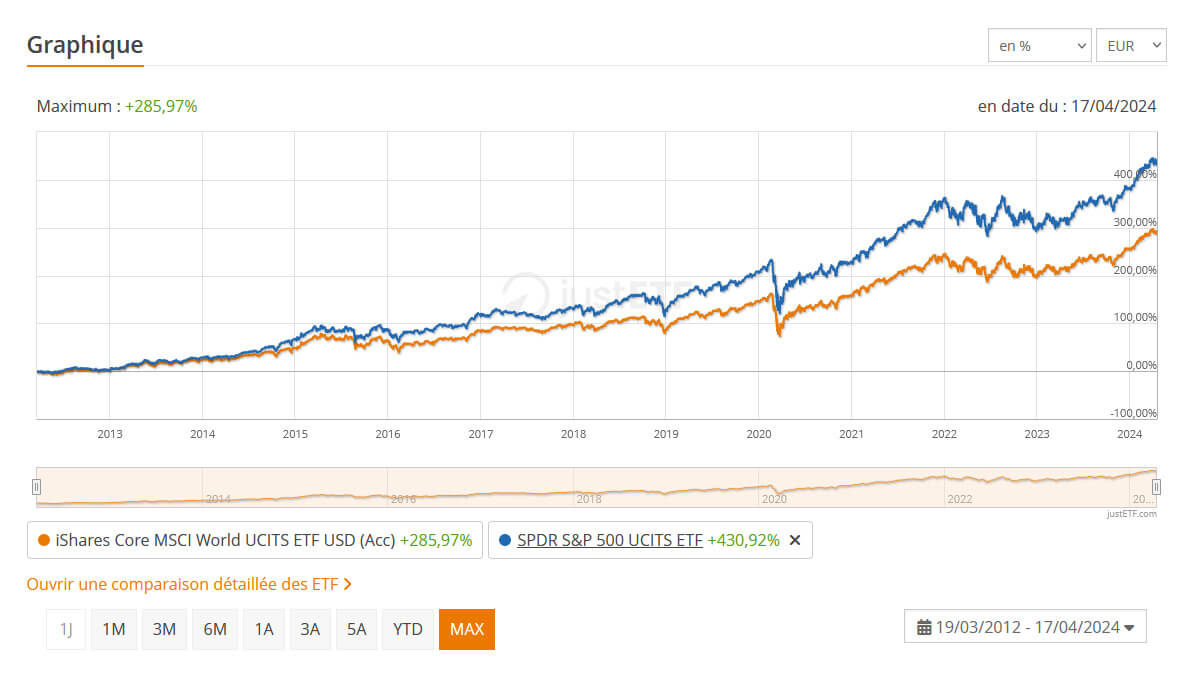

Cette stratégie est supérieure à celle d’un très grand nombre de fonds d’investissements à la gestion active. En moyenne, le S&P 500, indice principal américain, a offert un rendement annuel d’environ 10% sur les 10 dernières années.

Voici quelques fonds indiciels populaires :

- iShares Core MSCI World : Cet ETF réplique la performance de plus de 1500 entreprises issues de 23 pays développés (avec une prédominance d’actions américaines). l’ETF MSCI World est le meilleur moyen d’investir dans des entreprises mondiales de premier plan de façon passive.

- SPDR S&P 500 : Ce tracker reproduit l’indice phare américain, le S&P 500. Il est particulièrement intéressant car il distribue les dividendes et facture très peu de frais : 0,03%.

- Amundi CAC 40 UCITS : il est idéal pour investir dans l’indice principal français. Il met l’accent sur les 10 plus grosses valorisations boursières françaises (celles-ci représentent environ 59% des positions du fonds, avec au total 43 entreprises)

Investir dans plusieurs ETF, dans différents secteurs

Les ETF sont l’outil parfait pour diversifier un portefeuille. Certes, en investissant dans un seul fonds indiciel, vous serez diversifié au sein de ce fonds unique.

Cependant, en achetant plusieurs ETF dans des secteurs non corrélés, votre diversification sera plus importante.

Par exemple, choisissez des secteurs d’activité différents, en combinant un tracker d’entreprises technologiques et un tracker d’entreprises industrielles, ou en choisissant des marchés géographiquement différents.

Investir pour les dividendes

Comme nous l’avons vu, il n’est pas nécessaire de posséder directement les actions pour être éligible aux dividendes.

Il existe plusieurs ETF qui se concentrent sur des actions à dividendes élevés et qui versent ou réinvestissent les dividendes dans ces mêmes entreprises.

Si cette idée vous séduit, voici quelques ETF focalisés sur les dividendes :

- iShares Euro Dividend UCITS : ce tracker cherche à répliquer la performance d’un indice composé de 30 actions offrant des rendements de dividendes élevés, sélectionnées parmi des entreprises situées dans les pays de la zone euro.

- Invesco S&P 500® High Dividend Low Volatility : il est composé de 50 valeurs négociées sur l’indice S&P 500 qui ont historiquement offert des rendements de dividendes élevés et une faible volatilité.

- Vanguard FTSE All-World High Dividend Yield : cet ETF est composé d’actions qui se caractérisent par un rendement de dividendes supérieur à la moyenne basé sur l’indice FTSE All-World.

Investir pour spéculer

Les ETF sont souvent décrits comme une stratégie d’investissement passive, mais il existe des trackers très volatiles qui permettent d’investir sur des secteurs risqués.

C’est le cas des ETF de crypto-monnaies et des ETF à effet de levier.

Ces trackers réservés aux investisseurs avertis permettent de spéculer à la hausse ou à la baisse sur l’évolution des prix du Bitcoin ou d’autres crypto-monnaies, ou encore d’obtenir des gains (ou des pertes) supérieurs aux fluctuations des actifs sous-jacents.

Avec un fonds indiciel à effet de levier, les fluctuations du prix au cours d’une journée sont 2 ou 3 fois plus élevées que les fluctuations des actifs sous-jacents. Par exemple, une hausse d’1% sur l’indice du CAC 40 se traduirait par une hausse de 2 ou 3% d’un ETF CAC 40 à effet de levier (le levier sur ce type d’ETF est en général de 2x ou 3x).

Conseils supplémentaires pour investir dans des fonds indiciels en bourse

Ce guide, ayant pour but de vous expliquer comment acheter des ETF, touche à sa fin. Nous allons encore vous livrer quelques conseils avisés afin que vous soyez véritablement prêts.

Investir régulièrement pour construire son épargne

Quels que soient les ETF que vous choisissez, il est important de garder une vision à long terme de vos investissements.

Il est donc conseillé d’utiliser une stratégie d’investissements réguliers dans des ETF de qualité afin de faire fructifier votre épargne tout en gardant l’esprit tranquille.

S’informer sur les ETF disponibles avant de choisir une enveloppe fiscale

Il est important de faire une recherche des ETF qui vous intéressent et de découvrir s’ils sont compatibles avec l’enveloppe fiscale choisie.

Si vous choisissez un compte titres ordinaires, vous aurez accès à un très grand nombre d’ETF.

Au contraire, si vous souhaitez investir par le biais d’un PEA ou d’une assurance-vie, vous pourriez ne pas avoir accès à tous les trackers de votre choix (contraintes géographiques pour le PEA et disponibilité des ETF en fonction des assureurs pour l’assurance-vie).

Pour en savoir plus sur le broker à privilégier pour investir dans un ETF, découvrez notre classement des meilleures applications pour investir en bourse.