De nos jours, investir sur les marchés étrangers n’a jamais été aussi accessible. C’est particulièrement le cas pour le marché américain, qui regroupe certaines des entreprises les plus influentes et innovantes du monde. Les actions américaines font partie des titres les plus prisés par les traders et les investisseurs à long terme. Si vous envisagez d’acheter des actions américaines, vous vous demandez peut-être comment procéder et qu’est-ce ce que cela implique ?

Qu’il s’agisse de choisir entre un compte-titres ordinaire ou d’autres options d’investissement, il existe de nombreuses possibilités et stratégies diversifiées pour investir dans des entreprises américaines cotées en bourse.

Cet article vous guidera à travers les différentes méthodes d’acquisition d’actions, en vous fournissant des conseils pratiques pour naviguer sur les plateformes de courtage et comprendre les implications fiscales associées à ces investissements.

Compte-titres (CTO) ou PEA, comment investir dans une entreprise américaine ?

Tout d’abord, pour acquérir des actions d’entreprises américaines comme Tesla, Apple ou Amazon, l’utilisation d’un compte titres ordinaire (CTO) est généralement la solution la plus adaptée.

Le CTO est un type de compte d’investissement très flexible qui vous permet d’acheter des actions sur les marchés internationaux, y compris les États-Unis. Vous pouvez ouvrir un CTO chez n’importe quel courtier en bourse.

D’autre part, il existe également la possibilité d’investir dans des actions américaines via un contrat d’assurance vie, en choisissant des comptes qui incluent certains titres américains.

Même si l’offre est limitée par rapport à un CTO, cela pourrait être une option viable si votre objectif est de vous concentrer sur des grandes entreprises connues.

Ceci étant dit, les actions américaines ne sont pas éligibles dans le cadre du plan d’épargne en actions (PEA). Le PEA est spécifiquement conçu pour les investissements dans des entreprises dont le siège social est situé dans l’Union européenne, qui bénéficie d’une fiscalité allégée.

Où acheter des actions américaines ? Notre liste des courtiers recommandés

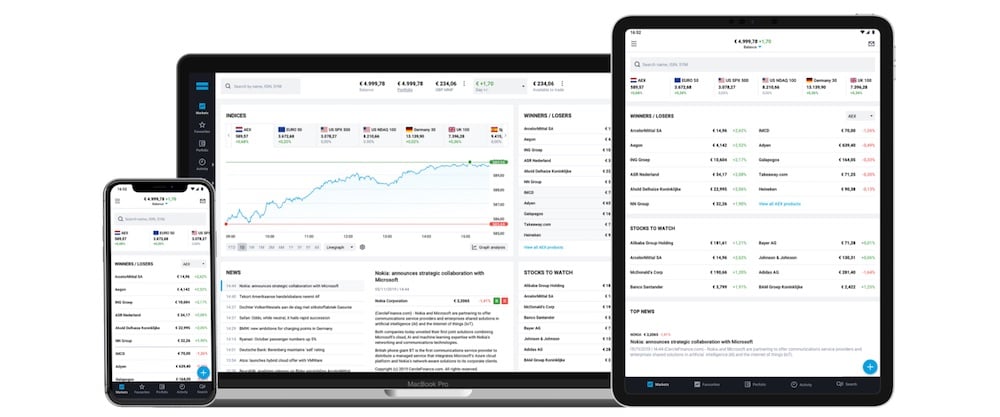

Investir dans des actions américaines est devenu beaucoup plus accessible avec l’apparition de plateformes de courtage en ligne conçues pour répondre aux différents besoins des investisseurs.

Nous vous présentons ici les trois meilleurs courtiers pour l’achat d’actions américaines, en passant en revue leurs points forts, leur fiabilité et leurs tarifs.

1) Trade Republic

Trade Republic rend l’achat d’actions américaines à la fois accessible et économique.

Lors de notre test de Trade Republic, nous avons pu constater que la plateforme est simple d’utilisation. Son interface utilisateur est intuitive, ce qui permet aux investisseurs débutants de naviguer facilement entre les différentes fonctionnalités de trading et d’analyse.

Ensuite, ses coûts de transaction sont très compétitifs. Ils sont fixés à seulement un euro par ordre, et sont même gratuits pour les plans d’investissement programmés.

Le site vous donne également un accès direct à de nombreuses actions américaines. Vous pouvez donc diversifier votre portefeuille avec des entreprises cotées en bourse telles que Tesla, Microsoft, ou Nvidia.

De plus, Trade Republic vous permet d’acheter des fractions d’actions, une option particulièrement utile pour les titres hautement valorisés.

Niveau sécurité, Trade Republic est régulée par l’ACPR et la BaFin, assurant non seulement la conformité et la fiabilité de la plateforme mais aussi la protection des liquidités des investisseurs jusqu’à 100 000 euros.

Enfin, les fonds sont confiés à SolarisBank et la conservation des titres financiers est assurée par HSBC, ce qui renforce la crédibilité de la plateforme.

Ouvrir un compte chez Trade Republic

2) XTB

XTB est un courtier de renom qui permet l’accès à un vaste choix de titres boursiers, incluant plus de 3000 actions, telles que celles du NYSE, NASDAQ et du Dow Jones.

XTB se revendique comme étant une plateforme efficace et rapide. Imaginez pouvoir investir facilement dans des entreprises américaines de renommée mondiale en seulement quelques secondes ?

Un des grands atouts de XTB est sa structure de frais. La plateforme est particulièrement attractive pour les investisseurs souhaitant réduire les coûts.

Elle permet d’acheter des actions d’entreprises US sans payer la moindre commission, si vous restez sous le seuil de 100 000 € investis mensuellement.

Si vos transactions dépassent ce montant, la commission s’élève à seulement 0,2% du montant de la transaction.

XTB ne se limite pas à fournir un simple accès aux marchés mais rend votre expérience d’investissement enrichissantes avec des analyses de marché poussées et des recommandations personnalisées.

De plus, si vous cherchez à amplifier votre potentiel d’investissement, XTB propose des options de trading avec effet de levier sur les actions américaines via les CFD, avec des spreads avantageux. Toutefois, soyez avertis des risques liés à l’utilisation de ce type de produits.

XTB valorise aussi votre argent inutilisé en rémunérant les liquidités non investies et vous permet l’achat d’actions fractionnées. Cela est idéal pour diversifier votre portefeuille sans investir forcément beaucoup d’argent au départ.

Finalement, XTB est régulé par les plus grandes autorités financières du monde et possède des bureaux dans plus de 13 pays, y compris en France, ce qui garantit fiabilité et sécurité pour vos investissements.

3) DEGIRO

DEGIRO est une plateforme simple et fiable qui vous donne accès aux marchés internationaux, y compris les États-Unis.

Chez DEGIRO, vous pouvez facilement investir dans des entreprises de renom telles que Meta, Wells Fargo, ou Apple.

Les frais de courtage par transaction sont de seulement un euro et les frais annexes sont minimes.

La plateforme de DEGIRO est fonctionnelle, complète et inclut une multitude d’indicateurs et d’outils d’analyse technique. Vous pouvez rester informé des dernières actualités, grâce à la section actualités dédiée aux actions américaines.

La plateforme est entièrement sécurisée. Elle applique la politique de séparation des actifs en faisant une distinction claire entre les fonds de la société et ceux des clients. De plus, avec la protection du système allemand de garantie des investisseurs, vos dépôts sont sécurisés à 90% jusqu’à 20 000 euros.

Avec une présence bien établie et une clientèle fidèle à travers l’Europe, DEGIRO est non seulement régulé par l’Autorité des marchés financiers (AMF) mais également par d’autres régulateurs européens.

Lisez notre avis sur DEGIRO pour retrouver plus d’informations à propos de ce courtier.

Achat d’actions américaines individuelles

En choisissant d’acheter des actions individuelles, vous décidez lesquelles vous semblent intéressantes, et vous créez vous-même un portefeuille d’investissements qui reflète vos préférences et vos convictions.

Investir dans ce type d’actions a un certain coût. Les prix de ces actions peuvent être élevés car ils reflètent la valeur et la stabilité des entreprises américaines. Par exemple, acquérir une seule action d’une grande société comme NVIDIA est un investissement considérable. Ceci étant dit, certains courtiers comme Trade Republic et XTB offrent une parade grâce à la possibilité d’acheter une fraction d’action (nous allons y revenir à la suite).

Pour diversifier efficacement votre portefeuille tout en minimisant les risques, il est préférable de disposer d’un capital initial assez important.

Pourquoi choisir ce type d’investissement ? Parce qu’en possédant directement des actions, vous avez un contrôle total sur vos investissements et pouvez également tirer profit des bénéfices de ces entreprises.

Actions fractionnées pour les petits capitaux

Si vous ne disposez pas d’un capital initial élevé, l’achat d’actions fractionnées représente une excellente option pour investir sur le marché américain et diversifier votre portefeuille à moindre coût.

Cette approche rend l’investissement dans les grandes entreprises beaucoup plus accessible puisqu’elle vous permet d’acheter simplement une partie d’une action plutôt que l’intégralité.

Par exemple, si le coût d’une action entière est de 150 dollars, vous pourriez choisir d’acheter seulement 1/10 de cette action pour environ 15 dollars. Si la société verse des dividendes, vous recevrez la part proportionnelle, c’est-à-dire 1/10 des dividendes pour 1/10 d’une action.

Cependant, tous les courtiers ne proposent pas d’actions fractionnées. En France, cette option est souvent disponible chez les néo-courtiers en ligne.

Et qu’en est-il des frais ? Auparavant, acheter des fractions multipliait les frais de courtage, car chaque transaction, même pour une fraction, était prise en compte.

Heureusement, beaucoup de nouveaux courtiers en bourse offrent maintenant des transactions avec peu ou pas de commissions. À cet égard, Trade Republic nous semble être le choix le plus judicieux car il ne facture aucun frais sur ce type d’investissement.

Un ETF pour acheter des actions américaines

Investir sur le marché américain via un ETF, ou fonds indiciel, est une méthode très accessible et efficace pour ceux qui souhaitent diversifier leur portefeuille sans devoir sélectionner individuellement des actions, ce qui est parfois assez complexe.

Les ETF, en répliquant la performance d’indices tels que le S&P 500, le Nasdaq 100 ou le Dow Jones, vous permettent d’investir dans un grand nombre d’entreprises américaines cotées en bourse en une seule transaction.

Avec un ETF, votre investissement est réparti sur toutes les entreprises constituant l’indice, ce qui minimise les risques liés aux titres individuels. Le coût d’un ETF est généralement plus bas que celui d’une action individuelle. De plus, vous ne payez des frais de courtage que pour un seul ordre, ce qui réduit encore vos coûts de transaction.

Certains ETF peuvent être inclus dans un plan d’épargne en actions (PEA). Cela vous permet de bénéficier d’une fiscalité allégée après cinq ans de détention, avec une exonération d’impôt sur les plus-values. Les prélèvements sociaux restent dus.

Cependant, si vous préférez sélectionner spécifiquement certaines actions, les ETF ne vous le permettront pas. Ils sont conçus pour une gestion plutôt passive.

Investir dans des ETF avec Trade Republic

Investir dans des entreprises américaines au travers d’un fonds : ce qu’il faut savoir

Investir dans des entreprises américaines via un fonds, comme un OPCVM (organisme de placement collectif en valeurs mobilières), est une bonne option si vous préférez confier la gestion de vos investissements à des professionnels.

Que vous choisissiez une SICAV (société d’investissement à capital variable) ou un FCP (fonds commun de placement), ces options vous permettent d’accéder à un portefeuille diversifié d’actions américaines sans que vous deviez les surveiller en permanence ou connaître de manière approfondie les marchés.

La différence entre une SICAV et un FCP relève principalement de la structure juridique.

Une SICAV est une société qui nécessite un capital minimum de 7,5 millions d’euros et qui fluctue selon les investissements des actionnaires. Un FCP, en revanche, n’a pas de personnalité juridique et est établi avec un capital minimum de 400 000 euros.

Pourquoi choisir ce type d’investissement ? Faire appel à des experts peut vous éviter le stress de devoir choisir et suivre chaque action individuellement.

Il est essentiel de bien examiner les performances passées du fonds par rapport à son indice de référence et de comprendre sa volatilité, notamment le max drawdown, pour évaluer les risques liés à votre investissement.

De plus, notez que les frais liés à ces fonds peuvent être élevés et réduire vos bénéfices. En général, les ETF ont tendance à avoir des frais plus bas.

Votre choix dépendra de votre objectif d’investissement, du niveau de risque que vous êtes prêt à accepter, et si vous êtes d’accord de payer plus de frais pour bénéficier de l’expertise de professionnels.

Achat de produits dérivés sur les actions US

Acheter des produits dérivés sur les actions américaines est une méthode d’investissement avancée qui peut augmenter vos chances de gains mais qui peut également présenter des risques.

Si ce type de trading vous intéresse et que vous avez déjà une bonne expérience des marchés, les produits dérivés peuvent être intéressants pour diversifier et enrichir vos stratégies d’investissement.

Il s’agit de contrats financiers dont la valeur est dérivée de celle d’un actif sous-jacent, tel qu’une action américaine. Parmi les produits dérivés les plus courants, on trouve les options, les warrants, les turbos et les certificats.

Chaque type de produit dérivé a ses propres caractéristiques, mais tous ont un point commun : ils permettent de spéculer sur les variations de prix des actions, à la hausse comme à la baisse.

L’avantage principal des produits dérivés est l’effet de levier. Cela signifie que vous pouvez potentiellement augmenter vos gains en investissant un capital relativement faible pour contrôler une grande quantité de l’actif sous-jacent.

Par exemple, avec un turbo, vous pourriez bénéficier des variations du prix d’une action sans devoir acheter l’action elle-même. Cependant, l’effet de levier fonctionne dans les deux sens, et vous devez être conscient que vous êtes exposés au risque, avec des pertes parfois supérieures à votre investissement initial.

Les produits dérivés sont des instruments particulièrement risqués, il est essentiel d’approcher ce type d’investissement avec prudence et de toujours bien évaluer les risques associés.

Comment investir sur les marchés US : tutoriel complet

L’ouverture d’un compte-titres ordinaire (CTO) est une étape fondamentale pour les investisseurs intéressés par l’acquisition d’actions américaines.

Cette section explique les critères que vous devez prendre en compte lorsque vous choisissez une plateforme de courtage, les étapes pour ouvrir un CTO, ainsi que la déclaration de ce compte aux services fiscaux français.

Voici comment vous pouvez vous lancer de manière efficace et sûre.

1. Choisir une plateforme de courtage pour ouvrir un compte titres ordinaire (CTO)

Cette première étape est déterminante pour la suite et ce choix doit être fait selon plusieurs critères :

- Fiabilité et sécurité : Assurez-vous que la plateforme est régulée par les autorités compétentes et vérifiez les mesures de sécurité pour la protection de vos fonds.

- Frais : Pensez à comparer les frais de transaction et de gestion. Des frais plus faibles augmentent la rentabilité de vos investissements.

- Accès aux marchés américains : Vérifiez que la plateforme permet d’accéder facilement aux principales bourses américaines comme le NYSE et le NASDAQ.

- Outils d’analyse : Une plateforme dotée de bons outils d’analyse et de ressources éducatives peut grandement faciliter vos décisions d’investissement. Choisissez une plateforme dotée de bons outils d’analyse et de ressources éducatives.

Quel courtier recommandons-nous en 2025 ?

Notre préférence va à Trade Republic pour sa simplicité d’utilisation, ses faibles frais et ses options d’investissement diversifiées que ce soit sur le marché américain, européen, etc.

Ouvrir un compte chez Trade Republic

2. Ouvrir un CTO

Ouvrir un CTO est souvent un processus rapide :

- Sélection du courtier : Après avoir comparé les différentes options, choisissez le courtier qui répond le mieux à vos besoins.

- Création du compte : Vous devez vous rendre sur le site du courtier et suivre les étapes pour créer votre compte (informations personnelles et financières).

- Vérification d’identité : Vous devrez prouver votre identité et votre résidence.

- Dépôt de fonds : Transférez des fonds sur votre compte pour commencer à investir.

3. Déclaration des comptes à l’étranger

Si votre courtier ne se situe pas en France, n’oubliez pas de déclarer votre CTO aux autorités fiscales françaises chaque année avec votre déclaration de revenus, en utilisant le formulaire 3916 afin d’être en règle avec les lois fiscales et éviter des sanctions inutiles.

Frais applicables lors de l’acquisition d’actions américaines

Les frais varient en fonction de votre courtier et du type d’investissement choisi. Voici un aperçu des différents frais que vous pourriez rencontrer :

- Frais de transaction sur les actions américaines : Généralement, les frais des actions américaines sont plus élevés que ceux des actions sur Euronext Paris. Cela dépend toutefois de l’offre de votre courtier. Si vous prévoyez d’investir régulièrement sur les marchés américains, ces frais doivent être un critère important dans le choix de votre broker.

- Actions cross-listées : Si les actions américaines dans lesquelles vous souhaitez investir sont également cotées sur une bourse européenne, vous pourriez potentiellement réduire vos frais de transaction en les achetant sur cette bourse européenne, grâce à la « cross-listing ».

- Actions fractionnées : Pour les investissements en actions fractionnées, de nombreux courtiers en ligne, tels que Trade Republic ou XTB, ne facturent pas de frais de transaction supplémentaires, même pour les actions américaines. Certains proposent même des plans d’investissement programmés sans frais de transaction, vous permettant d’investir un montant défini chaque mois dans les actions ou ETF de votre choix.

- Frais sur les ETF : Que les fonds soient investis dans des indices boursiers européens ou américains, les frais pour les ETF sont souvent similaires. Si vous investissez via un PEA dans des ETF éligibles, les frais sont plafonnés à 0,50 % par transaction en ligne, peu importe votre courtier.

- Produits de bourse : Dans le cas des ETF et d’autres produits de bourse, les frais sont souvent inclus dans le cours de l’actif. Pour connaître le détail de ces frais, il est conseillé de consulter le DICI (document d’informations clés pour l’investisseur).

- Produits dérivés : Les frais associés aux produits dérivés, tels que les options ou les futures, peuvent inclure des spreads plus ou moins élevés, qui sont généralement difficiles à évaluer.

Taux de change

Le taux de change est un élément important à comprendre lorsque vous investissez dans des actions américaines, car il représente le prix d’une devise par rapport à une autre.

Pourquoi ? Simplement parce que tout investissement que vous réalisez en dollars sera affecté par les fluctuations de ce taux de change.

Qu’est-ce que le risque de change ?

Le risque de change, c’est le risque que les fluctuations des taux de change affectent négativement la valeur de vos investissements en actions américaines, quand vous les convertissez de ou vers votre devise locale, l’euro.

Si l’euro s’affaiblit par rapport au dollar après que vous ayez acheté des actions, la valeur de votre investissement en euros augmentera. À l’inverse, si l’euro se renforce par rapport au dollar, la valeur de votre investissement en euros pourrait diminuer.

Comment cela affecte-t-il vos investissements ?

Prenons un exemple concret. Si vous achetez des actions américaines et que, pendant que vous les détenez, l’euro perd de sa valeur par rapport au dollar.

La valeur de vos actions, lors de leur conversion en euros, sera plus élevée. Vos gains se retrouvent alors supérieurs à la valeur réelle de l’action.

Inversement, si l’euro gagne de la valeur, vos gains pourraient diminuer, ou vos pertes pourraient augmenter, même si rien ne change pour les actions en dollars.

Gestion du risque de change

Les investisseurs expérimentés, surtout ceux avec des investissements substantiels, peuvent choisir d’utiliser des instruments financiers tels que les options ou les turbos pour couvrir ce risque de change.

Comment sont taxées les actions américaines ?

Comprendre la fiscalité applicable aux actions américaines est essentiel pour gérer efficacement vos investissements.

Taxation des plus-values

Les plus-values réalisées sur les actions américaines sont taxées de la même manière que celles sur les actions françaises dans votre compte titres.

Vous avez deux options concernant l’imposition de ces gains :

- La flat tax : C’est une taxe forfaitaire de 30%, qui inclut à la fois les prélèvements sociaux et l’impôt sur le revenu. C’est une méthode simplifiée qui est souvent à l’avantage des investisseurs.

- Le barème progressif de l’impôt sur le revenu : Vous pouvez aussi choisir d’appliquer le barème progressif de l’impôt sur le revenu, plus les prélèvements sociaux. Cela peut être plus avantageux si vous avez un taux marginal d’imposition inférieur.

Taxation des dividendes

Les dividendes reçus des sociétés américaines sont également soumis à l’imposition, mais avec des particularités dues au prélèvement à la source :

- Prélèvement à la source américain : Le fisc américain prélève 15% du montant des dividendes avant qu’ils ne vous soient versés. Ce prélèvement fait partie de la convention fiscale entre la France et les États-Unis pour éviter la double imposition.

- Imposition en France : En France, vous pouvez opter soit pour la flat tax de 30% soit pour l’imposition selon votre tranche du barème progressif de l’impôt sur le revenu, après application d’un abattement de 40% sur le montant des dividendes. Les prélèvements sociaux s’appliquent également.

- Crédit d’impôt : Le prélèvement américain vous donne droit à un crédit d’impôt en France, que vous pourrez appliquer lors de la déclaration des revenus de l’année suivante (année N+1). Cela évite la double imposition de ces dividendes.

Conclusion : quelle est la meilleure manière d’investir dans des entreprises américaines ?

La réponse dépend essentiellement de vos objectifs, de votre niveau de connaissance du marché, et de la somme que vous êtes prêt à investir.

Investir sur le marché américain représente une opportunité significative d’élargir votre portefeuille et de profiter des rendements potentiels offerts par une variété d’entreprises de premier plan. La clé est de choisir la bonne méthode et le bon courtier qui correspondent à vos objectifs d’investissement, à votre expérience et au montant que vous êtes prêt à investir.

Pour démarrer directement sur le marché, l’ouverture d’un compte titres ordinaire (CTO) avec un courtier est idéale. Trade Republic, XTB, et DEGIRO sont trois courtiers populaires qui offrent chacun des avantages spécifiques.

Trade Republic est connu pour ses frais de transaction faibles, ses offres sans commission sur les actions fractionnées et les ETF. C’est notre recommandation n°1 en 2025, que vous cherchiez à acheter des actions d’entreprises américaines, françaises, européennes, ou encore des ETF.

XTB dispose de nombreux instruments financiers et se distingue par ses plateformes de trading avancées et ses outils d’analyse de marché, ce qui le rend adapté aux traders actifs et aux investisseurs expérimentés.

DEGIRO est lui réputé pour ses tarifs compétitifs et son accès étendu aux marchés internationaux, idéal pour ceux qui recherchent une plateforme simple et économique pour diversifier leur portefeuille à l’international.

De manière générale, chacun est reconnu pour sa fiabilité et sa sécurité, assurant que vos investissements soient gérés de manière professionnelle et sûre.